家を購入すると、各種税金や火災保険料などの費用に加えて、引越しや家具家電の購入費用などさまざまな面で多額の費用がかかります。そのため、可能な限り出費を抑えたいところです。

このとき中には、引越し可能日が年末年始になる人もいるでしょう。このような場合、引越しの都合に合わせて引き渡し(登記)日を調整しがちです。

ただ年末と年始では、固定資産税や住宅ローン控除の金額が変わってきます。引越し日を少し調整するだけで、年間で数万円~十数万円ほど得できる可能性があるのです。

そこでここでは、購入した持ち家への引越しが年末年始になりそうなとき、固定資産税や住宅ローン控除などをお得にする引き渡しのタイミングについて解説していきます。

もくじ

家の購入で発生する税金・控除のタイミング

新築物件など持ち家を購入すると、固定資産税の支払いが毎年発生するようになります。また購入した家が自治体の指定する「市街化区域」に立地している場合、都市計画税も課税されます。

一方で家を購入することによって受けられる税金の控除もあります。具体的には、住宅ローンを組んで家を購入すると住宅ローン控除を10年間受けることができます。

このように、家を購入するとさまざまな税金・控除が発生します。これらはそれぞれ、持ち家の引き渡し(登記)のタイミングによって初回の適用年や金額が変動します。

特に、年末年始は住宅関係の税金・控除金額が大きく変動しやすいタイミングです。そのため無駄なお金を支払わないためにも、まずは固定資産税や住宅ローン控除が発生するタイミングを正しく理解しましょう。

土地と家屋では固定資産税が発生するタイミングが異なる

持ち家に課せられる固定資産税について、「所持している家そのものに対して課税されている」と考えている人は案外多いです。ただ実際には、持ち家に対しては土地と建物のそれぞれ別に固定資産税が課せられます。

このとき、土地と建物の固定資産税率は自治体によって多少の差はありますが、どちらも課税標準額(土地・建物の評価金額の7割ほど)に対して1.4%を課税されるのが一般的です。

ただ土地の固定資産税については、住宅用地として利用している場合、課税標準額が1/6(200平方メートルを超える分は1/3)となります(これを住宅用地の特例といいます)。つまり持ち家の固定資産税のうち、土地の税額は通常よりも安くなるのです。

例えば3500万円で購入した家のうち、土地の価格が1500万円、建物の価格が2000万円だった場合、初年度の固定資産税はザックリと土地が2.45万円、建物が19.6万円であり、土地への税金のほうが圧倒的に安くなります。

土地・家屋に前の所有者がいる場合、日割りで固定資産税を負担する

このとき、固定資産税は1月1日に所有している土地・家屋について課税されます。つまり引き渡し日が1月2日以降となると、1月1日時点で持ち家の登記が完了していないため、固定資産税の発生が翌年以降になります。ただ土地・家屋についてあなたの購入前に所有者がいた場合、固定資産税を日割りで負担するのが通例となっています。

例えば新築の戸建てに引越す場合、1月2日以降の引越しであれば家屋の固定資産税の支払いが発生しません。1月1日時点では家屋が存在しない(=登記がない)ためです。

一方で土地は家屋と異なり、新築であっても、もともとの所有者が存在しています。そのため、1月1日時点での所有者(前の所有者)がその年の固定資産税を支払うことになります。

ただ当然ながら、土地を売却した所有者からしてみれば、売却した土地の固定資産税を年の終わりまで全額負担するのは不公平です。そのため「購入者が日割りで固定資産税を負担する」と契約するのが一般的です。

これと同様に中古物件や完成済みの分譲マンションなど、家屋について前の所有者がいる場合も日割り計算した固定資産税の負担が発生します。

そのため1月2日以降に持ち家へ引越した場合、厳密には固定資産税の課税はないものの、土地・家屋を元の持ち主から購入する場合、引き渡しから日割りでの費用負担(元の持ち主が立て替えた分の固定資産税支払い)が発生することを覚えてきましょう。

住宅ローン控除では年末残高の1%が所得税などから控除される

一方で住宅ローン控除は、年末の住宅ローン残額の1%が所得税や住民税などから控除されます(対象となるローン残高は新築4,000万円・中古2,000万円が上限)。そのため年末に住宅ローンを組むと、「住宅ローン残額=借入金額」となり、控除金額が最大となります。

例えば新築の家を購入するのに3,000万円借り入れ、元金を毎月10万円返済していくとします。

このとき、住宅ローンの初回返済は借入月の翌月となるのが一般的です。そのため住宅ローンを12月に借り入れると初回返済が翌年1月となり、「年末の住宅ローン残高(=借入金額)」となります。

住宅ローン控除は年末のローン残高の1%が控除金額となるため、初年の住宅ローン控除金額は「3,000万円×1%=30万円」となります。つまり、所得税や住民税などの支払い金額が合計で30万円安くなり、住宅ローン控除の効果が最大化されます。

一方で1月に住宅ローンを借り入れると、2~12月までの返済によって年末の住宅ローンの残額が減少します。そのため年末の住宅ローン残高は「3,000万円-110万円(2~12月の元金へ返済金額)=2890万円」となり、初年の住宅ローン控除金額は「2890万円×1%=28万9,000円」となります。

そのため住宅ローン控除の面でいうと、持ち家の登記&引き渡しは年末までに完了させた方がお得であるといえます。

持ち家の引き渡し日は年末がお得になりやすい

このように、年末年始は固定資産税や住宅ローン控除の金額が変わるタイミングです。それでは実際に新築で購入した家に引越す場合、年末と年始のどちらの方がお得なのでしょうか。

このとき固定資産税・住宅ローン控除の金額の詳細は、土地や建物などの金額によって異なります。そのため年末と年始の引越しのどちらがお得なのかを知るためには、土地・家屋の購入金額から具体的な税額・控除額を計算する必要があります。

ただ基本的には、年末に引き渡しを完了させた方がお得になりやすいケースが多いです。特に中古物件や完成済みの分譲マンションを購入したり、価格が高い土地に新築で家を建てたりする場合は年末の方がお得です。

まず前述のように、中古物件と完成済みの分譲マンションを購入した場合、土地・家屋に元の所有者がいるため、日割りで固定資産税の費用負担が発生します。

つまり、引越しのタイミングが年末または年始であっても、約1年分の固定資産税支払いが発生することになります。そのため、引越しのタイミングによって固定資産税の負担金額が大きく変わることはありません。

ただ、年末の引き渡しだと住宅ローン控除が最大額となります。借入金額4,000万円・元金の月額返済額10万円と仮定すると、年始に引越した場合に比べて住宅ローン控除が1万円ほど高くなります。

また2年目の住宅ローン控除についても、年末引き渡しだと38万8,000円、年始引き渡しだと37万7,000円となります。つまり年末に新居の引き渡しを行うと、年始に引越した際にくらべて住宅ローン控除が毎年1万円ほど高くなるのです。

前述のように、住宅ローン控除はローンの契約から10年間受けることができます。そのため年末引き渡しだと、トータルで10万円(合計10年)ほど控除金額が高くなります。

・新築でも通常は年末引越しがお得

次に新築で家を建てる時、土地の課税標準額が2,000万円、家屋の課税標準額が1,500万円である場合を考えます。このケースで年末に引越しすると、初年の固定資産税は土地と家屋の合計で25.6万円ほどになります。

一方、このケースで年始に引越した場合の固定資産税は土地のみの支払いとなりますが、住宅用地の特例が適用とならないため28万円となります。家屋よりも土地の価格が高い場合、年始に引越しすると年末引き渡しに比べて、税金の支払い額が大きくなる上に控除額が少なくなるのです。

このように中古物件や完成済み分譲マンションを購入したり、価格が高い土地に新築戸建てを建設したりする場合、年末に引き渡しを完了させた方がお得です。そのため可能であれば、年末に持ち家の登記を終わらせてしまいましょう。

土地の評価額よりも建物の方が高い場合は年始の方がお得

一方で完成前の分譲マンションや高級住宅など、土地よりも建物の価格が高い物件に引越しするのであれば、引き渡し日を年始に設定する方がお得なケースがあります。

例えば土地の課税標準額が1,500万円、建物の課税標準額が2,000万円の物件に年末に引越したとすると、翌年に発生する固定資産税額は土地と家屋の合計で31.5万円ほどになります。

これに対して引き渡し日を年始に設定すると、住宅用地の特例が適用されない場合であっても、初年の固定資産税は土地のみで約21万円となります。

前述のように住宅ローン控除については年末の引越しの方がお得ですが、建物の価格が高いと初年の固定資産税額がかなり安くなるのです。

そのため完成前の分譲マンションや高級住宅など、土地よりも家屋の価格が高い物件の場合、年始に持ち家の登記を行った方がお得になりやすいといえます。

つなぎ融資を利用している場合、年始の引き渡しが無難

また、注文住宅の購入などでつなぎ融資を利用している場合、年始の引き渡しの方が損しにくいです。住宅ローンへの借り換え手続きが間に合わないと、住宅ローン控除を1年分受けられなくなるリスクがあるためです。

住宅ローンは建物を担保にした融資です。そのため注文住宅の施工費支払いが発生するタイミングでは、建物が出来上がっていないので利用できません。このような場合、トータルで発生する費用をつなぎ融資として借入し、建物が出来上がった後に住宅ローンへ借り換えることになります。

このとき、住宅ローン控除は住居の引き渡し日から10年間有効となります。そのため年末に住居の引き渡しを行ったにもかかわらず、住宅ローンへの借り換え手続きが年始にずれ込むと、住宅ローン控除を受けられる期間が1年間短くなってしまうのです。

そのため、戸建ての建築などでつなぎ融資を受けているのであれば、年始に引越す方が損しにくいです。なお、どうしても年末に引越すのであれば、住宅ローンへの借り換え手続きが年始にずれ込まないように早めに手続きしましょう。

固定資産税と住宅ローン控除を理解し、持ち家への引越しタイミングを考える

持ち家の固定資産税は、土地と家屋それぞれに課税されます。固定資産税は1月1日時点で所有している人に課税されるのが原則ですが、土地・家屋に前の持ち主がいる場合は日割りで費用負担するのが基本です。

また土地を住宅用地として利用している場合、住宅用地の特例により固定資産税がかなり安くなります。そのため新築戸建てへ1月2日以降に引越しする場合、家屋の固定資産税が発生しない一方で土地の固定資産税額が大きくなります。

それに対して、家の購入時に住宅ローンを組んだ場合、持ち家の引き渡しから10年間、年末残高の1%が所得税・住民税などから控除されます。そのため年末に引越しすると住宅ローンの年末残高が最大となり、住宅ローン控除額も最大となります。

これらを踏まえると、通常、持ち家には年末に引越した方がお得になりやすいです。ただ建物の価格が高かったりつなぎ融資を利用していたりする場合、年始の方がお得になるケースがあります。この考え方を基本にして、購入した持ち家への引越しタイミングを考えましょう。

引越しのとき、必須となるのが「複数社から見積もりを取ること」です。引越し価格には定価がなく、引越し業者によって見積もり額はバラバラです。そのため複数の業者から見積もりを取るだけで、何万円も節約できます。

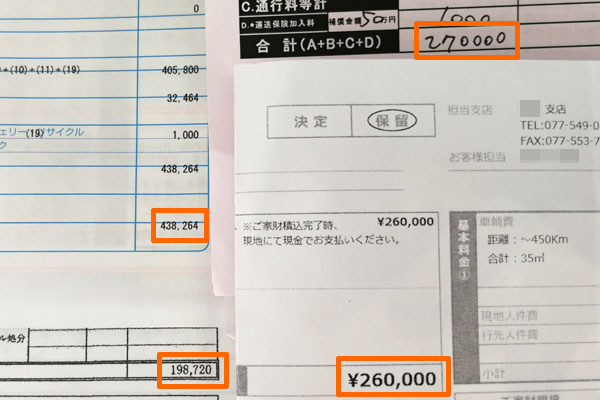

例えば、以下は5人家族の長距離引越しで見積もりを取ったとき、4社に見積もりを依頼しました。このとき、最高額は438,264円でした。一方、最も安い業者は198,720円であり、半額以下の料金になりました。複数業者へ依頼しないだけで、大きな損をすることになります。

ただ、自ら業者を探して電話をかけるのは大変です。そこで、必要な情報を入力するだけで完了する一括見積もりを利用しましょう。

・引越し侍

引越し侍ではアート、サカイ、日通、アリさんなどの大手が登録しており、入力作業は30秒で終わります。無料で利用できるサービスなので気軽に利用できます。

さらに大手だけでなく、中小の引越し業者も登録しているので低価格な引越しが可能になります。最大15社まで見積依頼でき、できるだけ複数の業者の見積もりを取り、最安値で引越しをしたい人に適しています。

おすすめの人気記事

・引越し料金を値切り、最安値の引越しを実現する時期や価格交渉術

引越し価格を安くするためには、適切な方法が存在します。見積もりを比較するのは当然として、例えば休日ではなく平日の引越しにするだけで、1万円以上の値引きは簡単です。

また、同じ日であっても午前の引越しを午後にするだけでも値引きが可能です。こうした価格交渉術について解説しています。

・引越しの割引制度(早割、紹介割引、社員割引)に意味がない理由

多くの場合、引越し業者は割引制度を設けています。ただ、残念ながらこうした割引はまったく意味がありません。引越しには定価が存在しないからです。

この事実を認識すると、なぜ引越しで何社もの見積もりを取らなければいけないのか理解できるようになります。格安引越しをするためにも、知識をつけなければいけません。

安い引越しを実現する、訪問見積もりのコツや流れ、事前準備

見積もりのとき、必ず訪問見積もりとなります。電話やメールだけの見積もりでもいいですが、ほぼ100%の確率で失敗します。追加料金が必要になり、非常に高額な引越しになるのです。

ただ、訪問見積もりではどのような流れになるのでしょうか。またどう接すればいいのでしょうか。引越し業者の営業マンが訪問に来たときの対処法について確認していきます。

見積もり比較サイトでの引越しはおすすめ!料金はいくら安いのか

実際に見積もりを依頼するとき、自ら業者を調べて電話するのは非常に手間です。そこで、ほとんどの人が一括見積サイトを利用します。

ただ、そのような見積もり比較サイトが適切なのでしょうか。利用方法に違いはあるのでしょうか。これらを明らかにしていきながら、おすすめの見積もり比較サイトを紹介していきます。