国や自治体などに税を問題なく納めていることを証明する納税証明書は、さまざまな場面で必要となります。納税証明書は「対象となる税金を納税した地域」でのみ発行できる書類です。

ただ、税金の多くは給料から天引きされたり自宅に届いた納付書で納税したりするため、税金の納め先を正しく理解している人は少ないです。そのため引越しによって居住地が変わったとき、どこに納税証明書の発行を依頼すればいいか悩む人は非常に多いです。

そこで、引越し後に納税証明書の発行を申請する場所や、引越し前の地域に出向かずに納税証明書を取得する方法について解説していきます。

もくじ

引越し後に所得に関する納税証明書を入手する方法

引越し先の地域で児童手当を受給したり金融機関にローンを申し込んだりする際には、所得に関する証明書が必要となります。このような場合に利用できる公的な所得証明が、所得税や住民税などの納税証明書や課税証明書です。

これらのうち、所得税は国に支払う税です。そのため所得税を自分で支払っている個人事業主などは、引越しによって居住地が大きく変わったとしても、地域の税務署に出向けば所得に関する証明書(納税証明書)を入手できます。

一方で収入が給与所得のみである人は、引越しによって納税証明書の取得地域が変わるケースがあります。収入が給与所得のみの人の場合、収入を証明する書類として住民税の納税証明書(課税証明書)が必要となるためです。

住民税は都道府県や市区町村に支払う税であるため、異なる市区町村へ引越すと、その年は前の居住地で納税証明書を発行してもらうことになります。具体的にいうと、住民税の所得証明書は1月1日に住んでいた地域に発行を依頼します。

例えば9月1日に東京から大阪に引越した場合、その年の1月1日に住んでいたのは東京となります。そのため、引越し後に「今年度の納税証明書」が必要となった場合、東京で発行してもらうことになります。場合によっては、前年の納税証明書が必要になる事もあります。

このとき利用する納税証明書の年度は、使用目的や使用する時期によって異なります。特に児童手当の受給や保育園への入園などで納税証明書を取得する場合、自治体によって利用する証明書の年度が異なります。

例えば過去に私が引越した際、引越し先で保育園を利用するために納税証明書(課税証明書)が必要となりました。このとき私は「最新のものであれば問題ないだろう」と思い込み、今年度の納税証明書を取得しました。ただ引越し先の自治体では前年度の納税証明書による申請しか受け付けていなかったため、二度手間となってしまいました。

このような事態を防ぐためにも、納税証明書が必要となった際には、利用先に対象年度を確認した上で発行の手続きを進めましょう。

納税証明書は郵送で発行手続きできる

基本的に、住民税の納税証明書(課税証明書)は役所の税を取り扱う部署で発行してもらいます。

役所の窓口で手続きする場合、運転免許証やマイナンバーカードなどの本人確認書類と印鑑、手数料を持参すれば、その場で納税証明書を発行してもらうことができます。また自治体によっては、マイナンバーカードを利用してコンビニエンスストアで交付を受けることも可能です。

ただ、引越し後に旧居地域の役所窓口で手続きしようとすると時間と手間がかかります。また市区町村外へ引越した場合、マイナンバーカードを所有していてもコンビニエンスストアで納税証明書を発行できないケースがあります。

そのため市区町村外へ引越した後に所得関係の納税証明書が必要となった場合、郵送で発行手続きを進めましょう。

納税証明書の発行手続きを郵送で行う場合、申請する役所の税を扱う部署あてに書類一式を送ることになります。同封する書類は以下の通りです。

- 申請書

- 本人確認書類のコピー

- 定額小為替証書

- 返信用封筒

以下に、それぞれについて解説していきます。

・申請書

郵送で納税証明書の取得手続きを行う場合、申請書を用意する方法は2つあります。

1つめは、申請する自治体のホームページからダウンロード・印刷して書類を作成する方法です。この方法だと窓口で入手できる用紙と同じ書式で書類を作成できるため、書類不備が起こりにくいメリットがあります。

家にプリンターがない場合、pdfファイルをパソコンや携帯電話にダウンロードし、コンビニエンスストアのコピー機を利用すれば申請書を印刷することができます。

・本人確認書類のコピー

納税証明書の取得手続きでは、本人確認書類を提示する必要があります。郵送で手続きする場合、運転免許証やマイナンバーカードなどをコピーして添付することになります。

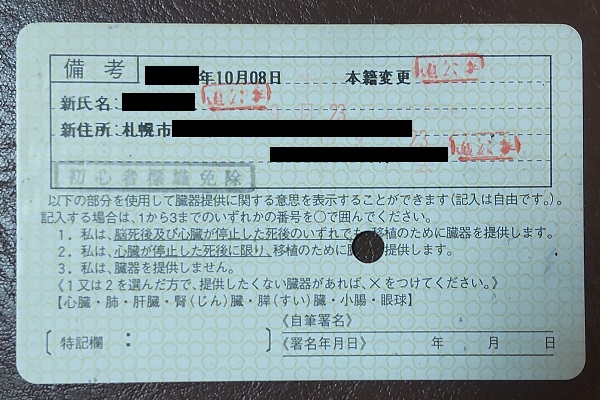

マイナンバーカードであれば問題ないですが、運転免許証だと引越し後の新住所は裏面に記載されます。例えば以下は、引越し後に住所変更を行った運転免許証の裏面です。

このように、引越し後の住所は免許証の裏面に記載されます。そのため、運転免許証の表面のみをコピーして送っても納税証明書を発行してもらうことはできません。

そのため本人確認書類として運転免許証を利用する場合、新住所が記載された裏面も忘れずにコピー・添付しましょう。

・定額小為替証書

納税証明書の発行には手数料がかかります。市区町村の役所で郵送手続きする納税証明書の発行では、収入印紙や収入証紙などではなく、手数料を定額小為替証書で支払う必要があります。

このとき、コンビニエンスストアでは定額小為替を取り扱っていません。定額小為替は郵便局のゆうちょ窓口でのみ購入することができます。

このとき、定額小為替には受取人の名前などを記入する欄があります。ただ納税証明書の発行手続きでは、この欄を空欄にして送る必要があります。なお定額小為替の購入には、1枚につき100円の手数料がかかります。

・返信用封筒

納税証明書の郵送による交付手続きでは、発行された納税証明書を送付してもらうために返信用封筒を同封する必要があります。

返信用封筒には、あなたの氏名住所を宛先として記入し、送料分の切手を貼ります。返信用封筒に切手を貼り忘れると、郵送してもらえなかったり切手を送り直したりする手間が発生するので注意しましょう。

軽自動車税・自動車税の納税証明書も郵送手続きが可能

一方で車検や自動車の売却・譲渡などで必要となる自動車税や軽自動車税などの納税証明書は、4月1日に居住していた地域で発行することになります。

例えば4月15日に東京から神奈川に引越した場合、自動車税の納付先は東京となります。そのため翌年の自動車税納付を終えるまでは、東京で発行した自動車税の納税証明書を利用することになります。

このとき、自動車税は都道府県に支払う税です。そのため自動車税の納税証明書は、都道府県の税事務所や自動車税事務所で発行してもらうことになります。

これに対して、軽自動車やバイクの保有者が支払う軽自動車税は市区町村に支払う税です。そのため軽自動車税の納税証明書は、役所内の税を扱う窓口で発行してもらうことになります。

軽自動車やバイクなど、軽自動車税の納税証明書の場合

軽自動車税の納税証明書は、所得に関する納税証明書と同様に郵送での発行手続きが可能です。手続きに必要な書類は以下のようになります。

- 申請書

- 本人確認書類のコピー

- 車検証のコピー

- 切手を貼った返信用封筒

これに加えて、自治体によっては数百円ほどの発行手数料が必要となるケースがあります。発行手数料は定額小為替で支払います。

ちなみに軽自動車税の納税証明書を発行してもらうための申請書は、自治体のホームページでダウンロード・印刷できるほか、手書きでの作成も可能なケースが多いです。

自動車税の納税証明書は都道府県の税事務所に書類を送る

一方で自動車税は都道府県に支払う税であるため、都道府県内での引越しであれば最寄りの税事務所で納税証明書を発行してもらうことができます。

また都道府県内の引越しだと、車検時に納税証明書を持参する必要はありません。運輸支局で納税状況を確認できるためです。

ただ自動車税の納税後に都道府県外へ引越しをした場合、車検時に納税証明書を持参しなければなりません。納税した都道府県以外では自動車税の納税状況を確認できないためです。このような場合、引越し前の都道府県で納税証明書を発行してもらうことになります。

このとき、自動車税の納税証明書も郵送で発行手続きが可能です。郵送で手続きする際に必要となる書類は以下の通りです。

- 申請書

- 切手を貼った返信用封筒

- 手数料分の定額小為替

これらのうち自動車税の納税証明書を発行申請書は、手書きだと認められないケースが多いです。そのため、都道府県のホームページからダウンロード・印刷したり申請書を郵送してもらったりしましょう。

このとき納税証明書を取得する場合、手数料はかからないケースがほとんどです。ただ中には、400円ほどの手数料が発生する自治体もあります。手数料は定額小為替で支払うことができます。

これらを同封し、都道府県の税事務所などに書類を送付すれば、7~10日ほどで納税証明書が自宅に届きます。

納税証明書の請求先を確認し、郵送で発行手続きを進める

児童手当の受給やローンの申し込みなどで必要となる住民税の納税証明書(課税証明書)は、市区町村の役所で発行されます。住民税は1月1日に居住していた地域で課税されるため、「必要となる納税証明書の年度に居住していた地域」に依頼して、発行してもらう必要があります。

また自動車税は都道府県税であるため、都道府県の税事務所で納税証明書を発行してもらうことになります。所有している車両が軽自動車やバイクなどの場合、市区町村の役所で発行してもらいます。

このとき、軽自動車税や自動車税などは4月1日に居住していた地域で課税されます。そのため4月2日以降に引越した場合、引越し前の地域に納税証明書の発行依頼を行いましょう。

これらの納税証明書は、いずれも郵送で発行手続きを進めることができます。そのため引越し後に納税証明書が必要となったら、納税先を確認して郵送にて発行手続きを進めましょう。

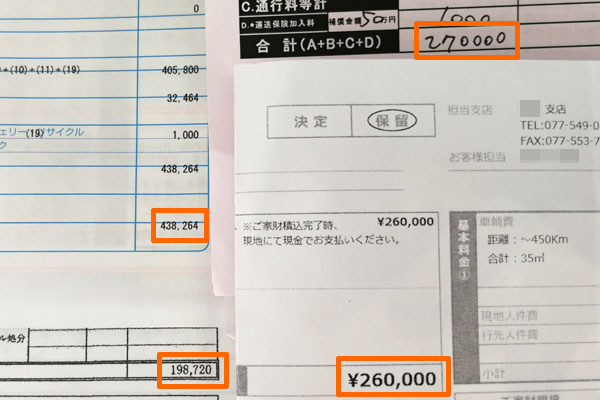

引越しのとき、必須となるのが「複数社から見積もりを取ること」です。引越し価格には定価がなく、引越し業者によって見積もり額はバラバラです。そのため複数の業者から見積もりを取るだけで、何万円も節約できます。

例えば、以下は5人家族の長距離引越しで見積もりを取ったとき、4社に見積もりを依頼しました。このとき、最高額は438,264円でした。一方、最も安い業者は198,720円であり、半額以下の料金になりました。複数業者へ依頼しないだけで、大きな損をすることになります。

ただ、自ら業者を探して電話をかけるのは大変です。そこで、必要な情報を入力するだけで完了する一括見積もりを利用しましょう。

・引越し侍

引越し侍ではアート、サカイ、日通、アリさんなどの大手が登録しており、入力作業は30秒で終わります。無料で利用できるサービスなので気軽に利用できます。

さらに大手だけでなく、中小の引越し業者も登録しているので低価格な引越しが可能になります。最大15社まで見積依頼でき、できるだけ複数の業者の見積もりを取り、最安値で引越しをしたい人に適しています。

おすすめの人気記事

・引越し料金を値切り、最安値の引越しを実現する時期や価格交渉術

引越し価格を安くするためには、適切な方法が存在します。見積もりを比較するのは当然として、例えば休日ではなく平日の引越しにするだけで、1万円以上の値引きは簡単です。

また、同じ日であっても午前の引越しを午後にするだけでも値引きが可能です。こうした価格交渉術について解説しています。

・引越しの割引制度(早割、紹介割引、社員割引)に意味がない理由

多くの場合、引越し業者は割引制度を設けています。ただ、残念ながらこうした割引はまったく意味がありません。引越しには定価が存在しないからです。

この事実を認識すると、なぜ引越しで何社もの見積もりを取らなければいけないのか理解できるようになります。格安引越しをするためにも、知識をつけなければいけません。

安い引越しを実現する、訪問見積もりのコツや流れ、事前準備

見積もりのとき、必ず訪問見積もりとなります。電話やメールだけの見積もりでもいいですが、ほぼ100%の確率で失敗します。追加料金が必要になり、非常に高額な引越しになるのです。

ただ、訪問見積もりではどのような流れになるのでしょうか。またどう接すればいいのでしょうか。引越し業者の営業マンが訪問に来たときの対処法について確認していきます。

見積もり比較サイトでの引越しはおすすめ!料金はいくら安いのか

実際に見積もりを依頼するとき、自ら業者を調べて電話するのは非常に手間です。そこで、ほとんどの人が一括見積サイトを利用します。

ただ、そのような見積もり比較サイトが適切なのでしょうか。利用方法に違いはあるのでしょうか。これらを明らかにしていきながら、おすすめの見積もり比較サイトを紹介していきます。